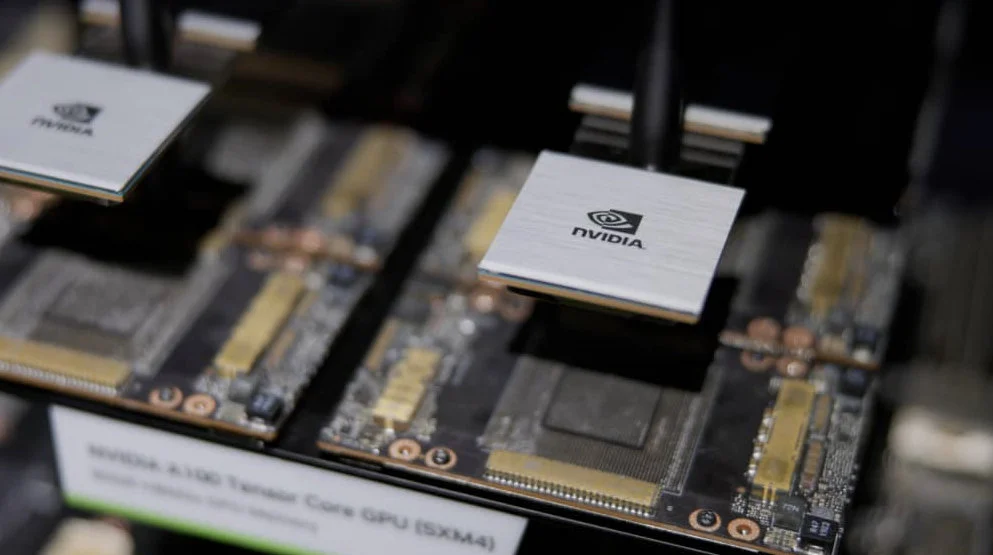

人工智能时代群雄争霸背后,算力功不可没。图形芯片GPU是OpenAI等公司用来构建尖端人工智能应用程序的关键芯片。目前英伟达在这一领域的主导地位依然无人能撼动,但变化可能会在未来发生。

英伟达的主要竞争对手AMD周二推出了一款最新的人工智能GPU芯片MI300X,这款芯片将于今年晚些时候开始向部分客户发货。

自今年年初以来,AMD的股价已翻了一番,不过由于尚未有公开的大客户宣布已经决定使用该芯片,AMD发布新品当天股价下跌超3.6%;而英伟达股价上涨近4%,收盘后市值首次超过1万亿美元。

AI加速芯片市场规模5年后将达1500亿美元

包括英伟达和AMD在内的芯片厂商都将人工智能视为“最大、最具战略意义的长期增长机会”。AMD公司CEO苏姿丰在6月13日发布会上表示:“我们认为数据中心AI加速芯片市场规模将从今年的300亿美元左右增长到2027年的超过1500亿美元,年复合增长率超过50%。”

尽管业内并不认为AMD能够在短期内会对英伟达构成威胁,但在某些硬件性能方面,AMD已经部分超越了英伟达目前最高端的H100芯片。例如,MI300X可以使用高达192GB的内存,这意味着它可以容纳比其他芯片更大的AI模型,英伟达H100目前仅支持120GB内存。

与此同时,更多企业加入GPU芯片竞争的好处是,可能会对英伟达的芯片价格形成压力。目前英伟达的H100价格高达3万美元,芯片价格的下降也有助于降低服务生成式AI应用程序的成本。

目前来看,英伟达仍占据着80%至95%的AI计算市场份额,这主要受益于英伟达的CUDA软件平台,通过此平台,开发者可以访问英伟达的核心硬件功能。英伟达并没有大规模的竞争对手,尽管谷歌和亚马逊都在向开发者租售内部开发的人工智能芯片。

研究机构Garnter分析师盛陵海对第一财经记者表示:“我们预计英伟达的加速芯片在没有更新版本出来之前,价格很难会下降,目前可以说是没有对手。有些厂商,也包括国内芯片厂商可以在某些性能方面有一定程度的超越,但是整体来看,很少有能真正做到像A100或者H100那样好用的。”

中国GPU占全球市场规模仅1%

根据Gartner的数据,在目前全球半导体产业中,中国GPU的全球市场占比规模仅1%。2022年,在全球6000亿美元的半导体采购中,中国企业的芯片采购规模达到1490亿美元,占到四分之一;跨国企业的中国工厂芯片采购规模达到2130亿美元,占比35%。“这组数据说明了中国对全球芯片供应链的依赖程度。”盛陵海表示。

Gartner今年的最新数据显示,中国国内已经诞生了不少做GPU和加速芯片的厂商,具体包括海思、平头哥、地平线、寒武纪、燧原、壁仞、摩尔线程、天数智芯和墨芯等。而在这些企业中,只有寒武纪一家为上市公司。

“国内的很多厂商都说自己已经量产了,但是真正的收入数据还很少有披露的。”盛陵海对第一财经记者表示,“即使是寒武纪,大部分的收入还是来自于系统业务收入,芯片收入规模还不是很清楚。”

盛陵海认为,芯片企业要获得成功,首先是要从源头的芯片设计开始,还要有配套的软件平台才能形成生态,最后要有持续投入的研发实力,中国芯片厂商在这些方面都还需要很长时间的努力和积累。

“英伟达也不是一天就能成功的,它是从芯片设计开始起步的,后来又开发了CUDA软件平台,聚集了一个很强大的开发者社区,现在AMD也在做同样的事情,但是英伟达已经拔得头筹,后面再要进来的就会比较辛苦。”盛陵海对第一财经记者表示,“国内厂商也不是完全没有机会,可以利用国内的生态,选择一些特有的技术方向。”

盛陵海认为,国内芯片厂商可以选择的技术方向包括基于ARM通用处理器的芯片、异构集成、RISC-V架构处理器、高性能持久内存、芯片光互联、3D DRAM以及三维芯片堆叠等技术。

Gartner还提出了建立国产IT系统的行动建议,例如设置合理国产系统及芯片性能要求和验证目的,从非关键应用开始尝试导入部分国产芯片;加强软件配适开发,确保软件对不同系统的兼容性、稳定性和运营性能;建立加强对国内基础IT软硬件厂商的投资,确保厂商对产品开发计划的影响力;优先考虑国内供应链和成熟平台,积极采用半导体创新技术。

【来源:第一财经】