2019年前后,Mobileye在早期的驾驶辅助(ADAS)领域红极一时,最高曾占到全球市场的90%。然而在智驾风口来临之时,面对新兴竞争对手的围追堵截,在激烈的竞争中客户纷纷流失,市场份额不断缩水,目前其ADAS市场份额大约在70%左右。尤其是中国这个新能源汽车、自动驾驶盛行的市场,Mobileye更是难以挤进去。

客户所剩无几,颓势难掩

ADAS的发展很快,但也很慢。快在于,如今的新车中几乎都配备上了ADAS系统,ADAS的芯片玩家迅速起势,此前仅有以色列的ADAS芯片厂商Mobileye在这一领域,现如今已经快10家了;慢的地方在于,曾经业界畅想的完全自动驾驶汽车的梦想,并没有像之前希望的那样在未来五年内甚至在未来十年内实现。智能驾驶汽车在L2级,开始了不断+++。目前行业认为,可能到2050年才能实现L5级完全自动驾驶。

Mobileye在L1级(包含自适应巡航、车道保持辅助、制动刹车等这些功能)领域几乎横扫市场。彼时,辅助驾驶市场刚刚兴起,Mobileye利用摄像头和传感器组合来提供半自动和自动驾驶功能,这些系统由Mobileye的EyeQ计算机视觉芯片提供支持。其ADAS软硬件耦合的方案快速拢获了第一波尝鲜者,车企可以在短时间内迅速部署上车,而且成本相较自研来说也便宜。

巅峰时期,Mobileye占据90%的辅助驾驶市场。特斯拉、蔚来、理想、小鹏等造车新势力,宝马、奔驰、奥迪这样的传统汽车都是Mobileye的客户。据Auto2x的报告,2015年至2021 年,Mobileye的ADAS收入复合年增长率为 34%,是增长最快强劲的ADAS供应商。

然而时过境迁,从特斯拉开始,2016年转投英伟达怀抱,2019年特斯拉自研的FSD芯片上车。蔚小理等造车新势力更不用说,轻装上阵、追求速度的他们自然不想受制于Mobileye。2019年小鹏P7开始用起英伟达的Xavier,后面就主要是Orin了。2021款理想One换成了地平线征程3,蔚来选择了英伟达Orin。长城、小米也属于英伟达Orin的阵营。即使是欧洲的传统汽车巨头也正在选择Mobileye的竞争对手,例如梅赛德斯、沃尔沃和捷豹与英伟达签约,宝马则与高通签约。

所以,在中国主流车企中,Mobileye只有吉利旗下的端电动汽车品牌极氪(Zeekr)和一汽仍在使用Mobileye的解决方案。不过极氪也将在2025年搭载英伟达Thor芯片了。客户所剩无几的Mobileye,已经难掩颓势。

再加上,今年由于汽车Tier 1厂商处于库存消化时期,汽车芯片厂商的日子更加不好过。这也让Mobileye雪上加霜。具体而言,2024 年第一季度该公司收入为 2.39 亿美元,与 2023 年第一季度相比下降了 48%,主要原因EyeQ SoC相关收入下降了58%,但SuperVision相关收入的增加部分抵消了一部分下降。第一季度的平均系统价格为61.0美元,去年同期为53.9美元,主要是由于与SuperVision相关的收入比例增高的原因,但也造成了毛利率与上年同期相比下降了近23%。他们2024年的整体营收预测也较低,预计 2024 年收入将在18.3亿美元至19.6亿美元之间,作为对比,2023年Mobileye全年的营收为20.8亿美元,

内忧外患,Mobileye落后的原因

Mobileye落后的既有自身的技术路径问题,也有竞争对手快速崛起的因素。

自身原因:

其一,成也萧何,败也萧何的黑盒策略。

在ADAS发展早期,黑盒的策略可以说是深受各大主机厂的喜欢,但是随着智驾向域控演进,新能源汽车的快速发展,整车厂之间的竞争愈演愈烈,为了在竞争激烈的市场中脱颖而出,整车厂希望能够根据自身需求定制芯片解决方案,打造更具特色的产品。Mobileye的黑盒方案很难修改定制,而且时间周期较长。如果自主权不掌握在自己手里,将难以在市场立足。所以,Mobileye的黑盒方案逐渐遭受冷遇。

对于Mobileye自身而言,这种软硬强耦合的做法,致使其新产品迭代周期较长,难以满足快速变化的市场需求。

其二,Mobileye主要专注于视觉感知技术,芯片算力有限。2004年Mobileye发布了第一代EyeQ系列芯片EyeQ1,至今,量产到了EyeQ6。今年4月份,Mobileye刚刚发布的EyeQ6 Lite芯片,算力仅为5TOPS。EyeQ6系列最高算力的EyeQ6 High,算力为34TOPS,将于明年初进入批量生产。而英伟达侧重于深度学习和人工智能,可以提供200TOPS以上更高级别的自动驾驶功能。

新能源汽车的快速兴起推动了ADAS技术的快速发展,L2级自动驾驶已成为主流配置。与此同时,智能座舱也成为车企宣传的卖点。这些技术的实现对智能驾驶芯片的算力需求提出了更高的要求。而像Mobileye这种传统的基于视觉感知的ADAS芯片已难以满足需求,高算力的通用计算芯片成为新的趋势。Mobileye在算力方面落后的劣势逐渐显现。

外部因素:竞争对手的兴起。

在中国市场,新能源汽车的快速发展和本土芯片企业的崛起,使Mobileye面临着来自本土厂商的激烈竞争。

在新能源汽车发展的当前阶段,中国从汽车大国向汽车强国的转变已经显现。无论是市场占有率还是出口量,中国都位居世界首位。国内智能电动汽车的崛起,势必将带来本土供应链的崛起。Mobileye的ADAS芯片侧重在基础的辅助驾驶,算力大都在几TOPS左右。过去两年间,定下心,认真做产品,像地平线、黑芝麻、芯驰科技为代表的本土初创汽车芯片企业已经脱颖而出,他们在基础ADAS领域不断蚕食Mobileye的市场,不少车企已经倒向了本土汽车芯片厂商。

本土芯片厂商在中国市场具有地缘、成本、政策的优势:本土芯片厂商能够更贴近中国车企的需求,提供更优质的服务。本土芯片厂商的生产成本通常低于海外厂商,能够提供更具性价比的产品。中国政府近年来出台了一系列支持芯片产业发展的政策,为本土芯片厂商提供了良好的发展机遇。

还有车厂自研芯片的原因,车厂造芯、涉猎上游芯片早在前几年就炒的轰轰烈烈。在ADAS领域,特斯拉和吉利(芯擎科技)是两个代表,特斯拉自是不必多说,特斯拉已经成为“汽车界的苹果”,此后大概率都会采用自家的芯片。吉利旗下的芯擎科技从智能座舱入手,正在朝着“舱泊行一体化”趋势发展,未来或许也能成为驾驶辅助的重要一员。

在高端ADAS芯片领域,英伟达基于GPU加速的深度学习技术,以实现对复杂场景的感知和决策。从早期的Xavier到Orin再到Thor,目前几乎有高阶智驾需求的车厂都奔向了英伟达的怀抱。

除此之外,还有华为这样的强势厂商,通过零部件、HI(Huawei Inside)和鸿蒙智行(原智选模式)三种模式跑马圈地。东风、比亚迪、吉利、上汽、奔驰、宝马、广汽、长城等都是华为的零部件采购商。华为还为长安阿维塔提供自动驾驶软硬件解决方案。此外,华为与赛力斯合作开发问界M7、M9系列,与奇瑞合作研发智界S7,还与北汽合作推出了极狐。在今年的北京车展上,华为发布了新一代智驾解决方案——乾崑智驾,有望进一步开拓市场。

从消费电子逐渐过渡到安防和汽车的安霸(Ambarella)也是Mobileye的一个竞争对手。安霸主要做图像处理 SoC 和计算机视觉芯片,智能汽车的本质上很大程度是依据视觉图像下的AI应用,再加上又收购了感知系统和自动驾驶汽车研究领域的VisLab,所以安霸可以顺利的过渡到汽车这个市场。近年来安霸的发展势头很猛,瞄准汽车超高算力ADAS和自动驾驶汽车,其推出CV3域控制器芯片叫板英伟达Orin以及高通高性能智能驾驶芯片。与Mobileye相比,安霸的方案更加开放,新品和软件可以多种组合。未来,安霸有望在这一市场占据更大份额,并与Mobileye等巨头展开更激烈的角逐。

面对内外双重压力,Mobileye如何在这个竞争激烈的市场中取得竞争优势,值得深入探讨。

涅槃求变,Mobileye还有哪些招?

中国大陆已成为全球最大的汽车市场,也是智能驾驶技术发展最快的地区之一。Mobileye 的首席通信官Dan Galves 在 CES 2024 期间接受《投资者报》采访时说:自动驾驶辅助技术真正在中国兴起是在2023年。他认为,中国的自动驾驶汽车需求是世界其他地区需求的潜在风向标。

曾经的ADAS霸主也拒绝被中国市场抛弃,开启了一系列变革之举。

1.

开放软件生态

前文讲到Mobileye的两大自身原因,Mobileye自然也清楚问题所在。因此,去年7月,Mobileye开放软件生态,发布了EyeQKit软件开发工具包(SDK),意图打破黑盒的魔咒。Mobileye,允许车企自行在现有硬件基础上,开发软件系统,并支持第三方应用软件嵌入。

2.

发力高级智驾:SuperVision是重要武器

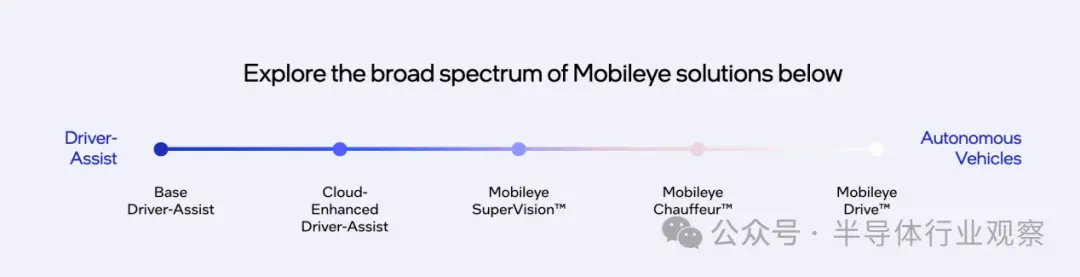

再就是向高阶智驾系统迈进。Mobileye的智驾方案目前有5个级别,分别是基础ADAS、云增强ADAS、SuperVision、Chauffeur和Driver(L4)。其中基础ADAS、云增强ADAS是Mobileye的基本面,也是主要营收来源。SuperVision(无需双手但保持目视)和Chauffeur(无需眼睛/双手)是Mobileye当下正在发力的高阶ADAS方案。

Mobileye 的ADAS方案

芯片层面上,EyeQ6 Lite上的传感器包括一颗800万像素的摄像头,能够提供120度的横向视野,还可以探测到更远距离的环境状况和物体。EyeQ6 Lite支持云增强型ADAS。国内Tier1厂商恒润科技宣布即将今年二季度奖量产基于Mobileye EyeQ 6 LiteADAS系统。

由于Chauffeur仍在研发阶段。所以,SuperVision是Mobileye目前最先进的驾驶员辅助系统之一,也将成为Mobileye攻占高阶ADAS市场的关键武器。就目前的情况来看,SuperVision高阶的智驾方案最早是从活跃和接受度高的中国市场爆发,美国和欧洲市场还尚待推广。足见,中国已成为自动驾驶汽车技术最重要的市场。不过截止目前,SuperVision仅俘获了吉利和一汽两家中国汽车厂商的芳心。其他厂商已经大多选择了英伟达,很难调转船头选用Mobileye,其前路依然艰辛。

这些ADAS方案背后是由Mobileye的EyeQ芯片所驱动,所以Mobileye也在芯片本身的算力实现进阶。在今年的CES上,Mobileye宣布了其最新的EyeQ7系列芯片,5nm,67TOPS。目前其最高性能的是EyeQ Ultra芯片,它将10个 EyeQ5 的性能集成在一个封装中,算力为176TOPS,预计到2025年实现汽车级全面量产。但即便如此,相比英伟达254 TOPS的Orin,也有点悬殊,更不用说比Orin强八倍的Thor了。

有一说一,虽说中国的汽车圈Mobileye难进,但在西方市场,它仍然备受认可。正所谓东边不亮,西边亮。2023年SuperVision的出货量略高于100,000台,由年初的1款投产车型和9款未来投产车型相比,截止年末已有4款投产车型,未来投产车型总数约为30款。

2024 年3月20日,大众还加强了与Mobileye的合作,这为Mobileye增资添彩不少。双方将在免提、目视驾驶;免提、无需眼睛的系统和全自动驾驶车辆三个层面的技术上开展合作,看起来还比较深远。未来,大众汽车集团旗下的奥迪、宾利、兰博基尼和保时捷品牌将利用这些技术,在其动力总成类型的车型组合中快速引入新的高端驾驶功能。但是,大众旗下的软件公司CARIAD,已经与地平线成立了合资公司,进行了强绑定。

另外,保时捷、一汽集团、Mahindra和一家全球大型西方原始设备制造商首批搭载Chauffeur的汽车也开始投入生产。Mobileye预计Chauffeur未来的销量将达到60万台。

3.

扩大在华投资

随着全球汽车市场的不断变化和竞争的加剧,贴近本土成为各大汽车芯片供应商的必由之路。特别是在软件定义汽车时代,整车厂对芯片的差异化需求不断增加,芯片供应商需要更加深入地了解本地市场的需求,以更好地满足客户的需求并提供定制化的解决方案。可以看到,即使是像意法半导体、英飞凌、恩智浦这样传统的欧洲的汽车芯片巨头,这两年来在大陆的布局和投入动作也已经愈发密集。

今年3月10日,Mobileye宣布将在嘉定技术测试中心对先进的产品和解决方案进行关键的技术验证和测试。

4.

关闭售后解决方案部门

另外一个值得一提的是小事是,2024年3月18日,Mobileye宣布将关闭售后解决方案部门,裁员130人。

该部门负责为车辆提供后装式高级驾驶辅助系统(ADAS),包括在车辆中安装摄像头和传感器,以监测驾驶行为和周围环境。这些解决方案是Mobileye早期推动者,在以色列甚至一度上升为汽车安全的重要解决方案。但是后来也因为它们在偏离车道或过快接近另一辆车时会发出蜂鸣声而被大多数驾驶员诟病。

随着汽车制造商越来越多地将ADAS功能集成到新车出厂配置中,对后装式解决方案的需求正在下降。此外,更先进的ADAS功能的开发也超出了现有后装式解决方案跟上的步伐。该部门的收入大幅下降,每年约为4000万美元,并且近年来没有对Mobileye的盈利能力做出积极贡献。

通过关闭该部门,Mobileye或许可以释放资源,将更多精力和资金投入到高级自动驾驶技术的研发和推广中.

结语

中国巨大的汽车市场需求吸引着全球芯片供应商的目光。智能驾驶芯片供应商之间的竞争将继续激烈,市场将迎来更多的变化和创新。商场如战场,技术变革时代,往往是快鱼吃慢鱼,Mobileye如果不能加快步伐,在中国市场将只会举步维艰。

【来源:半导体行业观察】